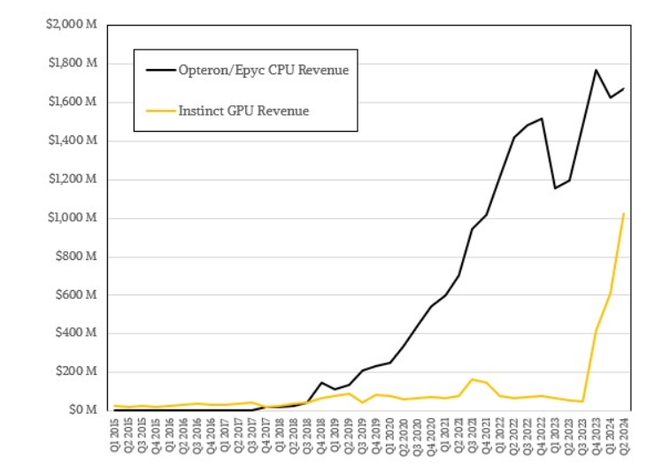

正如预期的那样,AMD再次上调了旗下Instinct MI300系列GPU产品的销售预期。同时随着其“Antares”系列计算引擎在第二季度的收入突破10亿美元,该公司预计2024年全年此类设备的销售总额将一举超过45亿美元。

自2017年初代“Naples”处理器首度亮相以来,AMD Epyc系列CPU的收入就一直呈现稳定且接近指数级别的增长。但相比而言,Antares GPU无疑是AMD有史以来增长最快的产品。尽管今年第一季度市场需求有所波动,但AMD似乎再一次找回了供应量不足以满足客户需求的积极状态。

这波旺盛需求推动GPU价格居高不下,我们认为这与英伟达“Hopper”H100和H200 GPU加速器疯狂的销售溢价彼此形成了呼应,也符合英伟达为已经公布、随后将要推出的“Blackwell”B100及B200数据中心GPU定下的更为夸张的产品售价。

AMD公司CEO苏姿丰在与华尔街分析师对话的财报电话会议上解释道,“在供应方面,我们在第二季度取得了巨大进展。我们大幅提高了供应量,本季度将超过10亿美元。我认为AMD团队的表现非常好。随着正式步入下半年,我们将继续推动AMD产品供应量的进一步增长。但我想强调的是,整体供应链仍然非常紧张,这种状况也将延续到2025年。因此在这样的背景下,我们在整个供应链中建立起良好的合作伙伴关系。我们一直在努力建设更多的产能和容量,因此预计今年全年AMD的供应能力将持续增加。我们会继续努力把握供应和需求机会,切实加速我们的整体客户采用率,并将在今年下半年对市场态势的后续走向保持密切关注。”

根据我们之前发布的预测,估计AMD的GPU销售额将达到50亿美元上下,其中主要由MI300X计算引擎主导,但也有少量MI300A单元的贡献效应。我们认为AMD正在以谨慎的态度一步步达成这个数字,该公司目前正拿下更多数额可观的订单,其供应能力也随着代工及封装合作伙伴台积电、以及HBM内存供应商SK海力士与三星的支持而稳步改善。

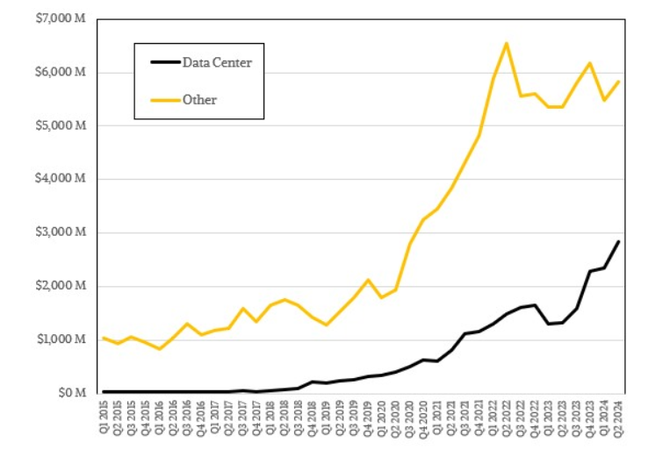

英伟达掌握着更加多样化的数据中心GPU产品组合与体量更大的业务规模,因此自然对应更加均衡的收入来源。H100和H200等大型计算引擎负责驱动高性能计算(HPC)模拟、AI训练及一部分AI推理类工作负载,也有很多其他性能更为适中的GPU设备最终入驻数据中心——而这部分设备,也代表着英伟达的大部分出货量。此外,英伟达业务在针对AI训练和AI推理的GPU计算引擎之间也分配得相当均匀,还有一小部分销售额由高性能计算类产品推动。而在目前供应量严重不足的情况下,HPC类设备也被部分用户用于进行AI训练和推理。

苏姿丰解释称,AMD在AI推理方面取得了很大进展,而这正是目前这波生成式AI浪潮中的典型工作负载。毕竟生成式AI负载需要8到16张GPU协同工作,才能在眨眼之间及时根据提示词做出响应。

从目前的情况看,MI300X配备的高性能与大容量HBM内存在某些方面使其成为比H100更优的选择,毕竟H100内存较小,因此需要引入更多GPU方可运行推理。由于推理类负载要求的是并行能力,在大规模一致性域上的表现反而不好,所以往往需要依托于数万台设备、而非传统高性能计算的几十台大型设备来实现。因此,对于尝试部署AMD GPU的企业来说,从推理起步更加合乎逻辑。客户也确实希望通过这种方式建立业务并削减运营成本。当然,MI300X GPU其实也能用于训练,而且表现还算不错。总而言之,今年前两个季度,约有半数GPU收入来自高性能计算,另一半来自AI。而从本季度着眼,主要贡献来源则是AI、而且更多偏重于推理层面。苏姿丰认为,这种训练与推理之间的失衡将随着时间推移而逐步改善,最终与整个市场的需求划分保持统一。

GPU业务能否为AMD带来可观利润仍然有待观察,但苏姿丰和AMD公司首席财务官Jean Hu曾不止一次表示,GPU业务在未来某个时候将把利润率提升至高于公司总体产品平均值的水平。换句话说,至少目前AMD的GPU利润还没有达到这个目标。

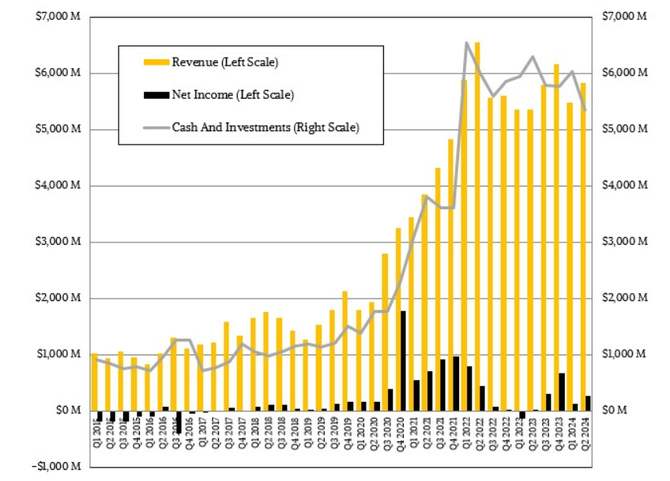

第二季度,AMD的销售额为58.4亿美元,较去年同期增长8.9%。净利润增长9.8倍,达到2.65亿美元,占收入的4.5%。该公司动用了部分现金储备来投资当前及未来产品,但截至第二季度结束时,AMD手中仍掌握着53.4亿美元的现金和证券。

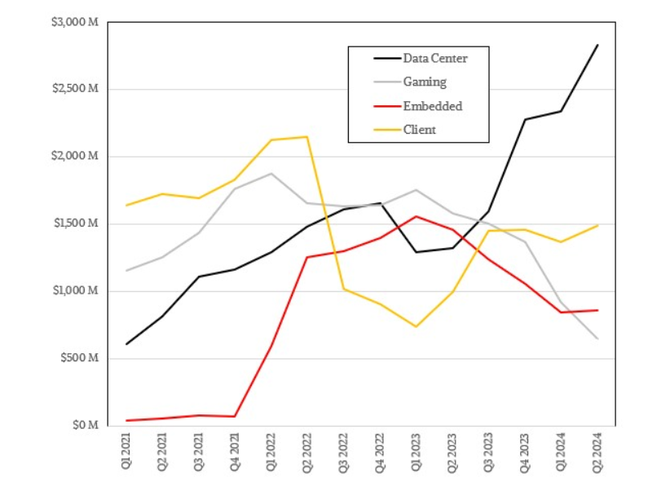

顾名思义,公司数据中心部门的销售额主要来自面向数据中心的CPU、GPU、DPU和FPGA产品。该部门的销售额为28.3亿美元,较上年同期增长114.5%,比第一季度环比增长21.3%。其净利润也增长达5.1倍,来到7.43亿美元,我们估计目前其中CPU的收入仍然高于GPU收入。这部分营业收入占总收入的26.2%,情况明显比一年之前要好得多。当时由于服务器需求衰退和Antares GPU以及下一代“Turin”Epyc CPU的高昂成本,AMD公司的利润遭受了重创。

嵌入式部门以原有赛灵思FPGA业务为主,销售额下降41%至8.61亿美元,营业收入下降54.4%来到3.45亿美元。游戏部门第二季度的收入下降了59%,来到6.48亿美元;营业收入的降幅更大为65.8%,最终成绩为7700万美元。情况似乎不妙……

正是由于其他业务线全面下滑,才推动数据中心部门在AMD的总体收入中占据了半壁江山(准确地讲,第二季度比例为48.6%);另一个原因则是Epyc CPU销售情况良好,第四代“Genoa”和“Bergamo”Epycs正稳步拓展市场,“Turin”CPU也初步开始向超大规模基础设施运营商和云服务商供货。

虽然这些超大规模基础设施运营商和云服务商正争相抢购这些Epyc芯片,借此替代英特尔那边提供的质量相对较差的x86 CPU,但值得注意的是,这部分客户要么正在设计自己的CPU和AI数学运算引擎,要么已经正式进入生产阶段。因此我们认为从长远来看,全球半数CPU和XPU都将采取内部原研的供应模式,只有另外一半CPU和XPU出货量可供英特尔、AMD及其他公司争夺和分配。

我们的计算模型显示,AMD数据中心CPU销售额增长39.8%,达到16.7亿美元,较第一季度环比增长2.8%。我们还猜测,超大规模基础设施运营商和云服务商贡献的销售额在其中占11.9亿美元,企业、电信公司、服务提供商、政府及学术机构的销售额则为4.85亿美元,增幅为62.2%。苏姿丰在电话会议上表示,第二季度约三分之一的Epyc CPU销售额来自之前从未采购过Epyc CPU的组织。我们估计数据中心GPU的销售额为10.2亿美元,NIC和DPU在第二季度的销售额为6500万美元,数据中心FPGA在本季度的销售额则为7500万美元。

现在的问题在于,数据中心GPU的销售增长速度到底有多快,数据中心CPU的良好销售势头又该如何保持。英特尔和AMD都对下半年做出乐观预期,认为服务器市场的销售势头将迎来复苏。我们认为这可能意味着Epyc芯片在2024年的销售总额将达到70亿美元,Instinct的销售额则将达到50亿美元。没错,AMD数据中心类产品的120亿美元销售额,仍远远无法与英伟达在2024自然年这52周当中拿下的约850亿美元相媲美。但如果一切按照预期顺利推进,那么120亿美元也仍将成为AMD有史以来在数据中心领域赚到的最高数额。更重要的是,这个数字也比AMD公司2020年全年总销售额更高一些。毕竟那也就是短短四年之前,所以增长势头已经相当可观。

更直接地讲,AMD预测第三季度的销售额将来到67亿美元,上下浮动3亿美元。其中数据中心及客服部门的销售额,将弥补嵌入式及客服部门那边的收入下滑。这意味着其环比增幅将达到15%,同比增长16%,其中环比增长有望与英伟达下月报告的新财季业绩大致相同。

参考链接:https://www.nextplatform.com/2024/07/31/amd-breaks-1-billion-in-datacenter-gpu-sales-in-q2/