台积电在数据中心计算引擎制造方面已经拥有了实际上的垄断地位——这是它自己赢得的。几乎每一个CPU、GPU、DPU、XPU和FPGA都会经过它的晶圆蚀刻设备,并且越来越多地通过它的芯片封装设备。那么,台积电接下来将走向何方?

它将如何使自己对全球客户更具战略性——因此也对他们做生意的国家更具战略性——并在一个利用政治资金和对供应链问题的恐惧来摆脱对台积电依赖的世界中,维护其祖国的独立与中国之间的缓和关系?

这些都是棘手的问题,看起来部分答案是要扩展芯片代工厂的定义,并使台积电对公司及其政府变得更加不可或缺。

在2024年6月结束的第二季度财务结果讨论中,台积电的高层推出了对代工厂行业及其在该行业中角色的更广泛定义。以前从未有过关于可寻址市场总额的讨论具有如此重大的政治和经济影响。

自2018年以来,魏哲家一直是台积电的首席执行官,台积电是台湾经济的基石,也是使这个小岛国家对中国政府如此有吸引力的瑰宝之一。今年6月,他被任命为董事长。这个新的Foundry 2.0定义,与英特尔首席执行官帕特·基辛格谈论的Integrated Device Manufacturing 2.0(IDM 2.0)相呼应,包括芯片设计掩膜制作以及芯片制造、封装、测试和其他IDM元素。

在以前较为狭隘的思维方式下,台积电认为代工厂业务在2023年的市场机会为1150亿美元。根据新的Foundry 2.0定义,魏哲家表示,台积电在一个更大的2475亿美元市场中占据了28%的份额。如果你反过来计算(魏哲家没有这样做),那么台积电在较狭隘的代工厂业务中占据了60%的份额。通过拓宽视野,台积电似乎让世界看起来不那么依赖它——这你必须承认是聪明的。这个新的Foundry 2.0定义还向我们展示了该公司计划如何在未来几年继续增长其销售额,并维持甚至可能扩大其盈利能力。

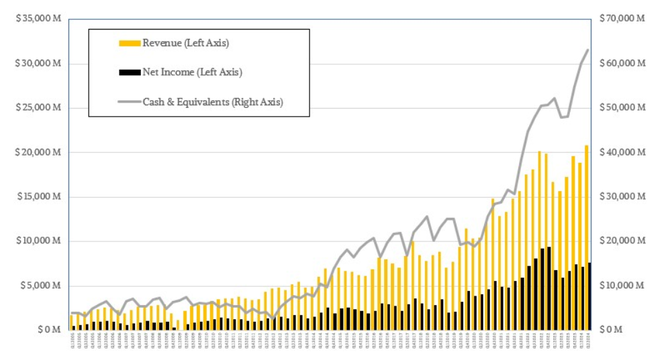

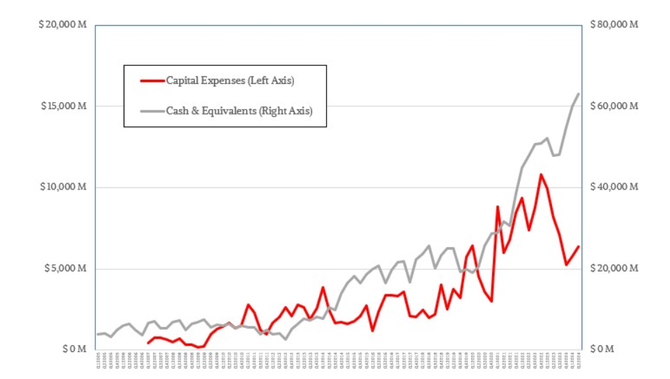

随着摩尔定律的放缓,芯片业务的难度和成本不断增加,盈利能力已成为一个挑战。从2005年至今,台积电平均能够将35%的收入转化为净利润,这是相当惊人的,而且在2021年下半年至2023年上半年期间,其平均净利润率更是高达41.6%。但自2023年下半年以来,盈利能力略有下降趋势,这也是为什么我们听到了台积电将提高其制造和封装服务价格的传闻——鉴于英伟达即使在2022年底生成式AI热潮兴起之前就能通过销售数据中心GPU获得丰厚的利润,这一举措也是合理的。

魏先生(Wei)在与华尔街分析师的电话会议中,非常巧妙地概述了当前的情况,我们全文引用他的话,因为这样做是合理的:

“台积电(TSMC)的使命是成为未来几年全球逻辑IC行业的可信技术和产能提供者。AI相关需求的持续激增为高效能计算提供了强大的结构性需求。作为AI应用的关键推动者,随着客户依赖台积电以最高效、最具成本效益的方式大规模提供先进的制程和封装技术,我们技术地位的价值正在增加。

因此,台积电采用了一套严谨的框架来应对由AI、高性能计算(HPC)和5G等行业大趋势支撑的长期市场需求结构性增长。我们与客户紧密合作,规划我们的产能。我们还拥有严格的推出系统,从自上而下和自下而上的角度评估和判断市场需求,以确定适当的产能建设。”

我们的资本投资决策基于四大原则,即技术领先、灵活且响应迅速的制造、保持客户信任和获得可持续且健康的回报。为了确保投资的适当回报,定价和成本都非常重要。台积电的定价策略是战略性的,而非投机性的,以反映我们提供的价值。

如今,我们正在大力投资尖端特殊技术和先进封装技术,以支持客户的增长并助力他们取得成功。如果客户做得好,台积电也应该做得好。例如,我们很高兴看到过去几年我们许多客户的结构性盈利能力都有所提高。同时,我们也面临着因制程复杂性增加、领先负载、台湾电费上涨、全球光纤在高成本地区的扩展以及其他成本通胀挑战而带来的成本上升问题。因此,我们将继续与客户紧密合作,共享我们的价值。我们也将努力与供应商合作,以实现成本效益。

我们相信这些行动将有助于台积电获得可持续且健康的回报,以便我们能够继续投资于技术和产能,支持客户的增长,并履行我们作为值得信赖的代工厂合作伙伴的使命,同时为股东带来盈利增长。”

是的,这听起来对我们来说像是价格上涨......

当台积电成为唯一一家能够在市场上提供先进芯片和封装技术的代工厂,并且以能让英伟达在数据中心设备上获得惊人的高运营收入(我们估计在70%到75%之间)的价格供应时,你不能怪台积电想要分得更大的一杯羹。然后,这些云计算构建者可以在四年内以65%到70%的营业利润率转售计算能力。台积电的营业利润率往往略高于40%。

也许台积电应该收购Arm(现在拥有Graphcore),建立自己的云计算业务,直接砍掉所有中间商?(你知道我们有时只是说说看,主要是为了好玩......)

回到现实中,台积电在第二季度的收入增长了32.8%,达到208.2亿美元,净利润增长了29.2%,达到76.6亿美元。这显示出台积电在半导体行业中的强劲表现,尤其是在全球芯片需求不断增长的背景下。这些财务数据的增长不仅体现了台积电的技术实力和市场地位,也为其未来的发展奠定了坚实的基础。

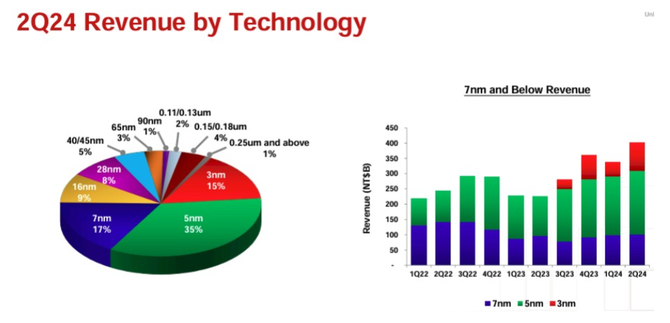

如您所见,3纳米制程技术正在逐步推进,我们很快就能看到数据中心产品(计算引擎和交换机ASIC)开始使用台积电的3N制程技术。目前市场上销售的许多数据中心产品仍在使用N7、N5和N4制程,这主要是因为N3制程存在一些问题。

如果N3制程足够成熟且成本足够低,那么英伟达(Nvidia)很可能会在其即将推出的“Blackwell” B100/B200 GPU上使用它。然而,英伟达选择了继续使用相同的4N制程,这是台积电5纳米制程的一个变种,也是2023年和2024年分别推出的“Hopper” H100/H200 GPU所使用的制程。

3纳米制程技术已经进入生产的第四个季度,从第一季度到第二季度,3纳米芯片的收入环比增长了83.9%,达到31.2亿美元。使用5纳米技术(包括N5系列及其N4半缩小版本)制造的芯片销售额为72.9亿美元,同比增长55%,环比增长仅4.4%。7纳米设备的销售似乎在一个季度前达到了顶峰,同比下降1.8%,环比下降1.3%,至35.4亿美元。使用较旧处理器和更大晶体管的芯片仍然占据了68.7亿美元的销售额,恰好是台积电2024年第二季度业务的三分之一。

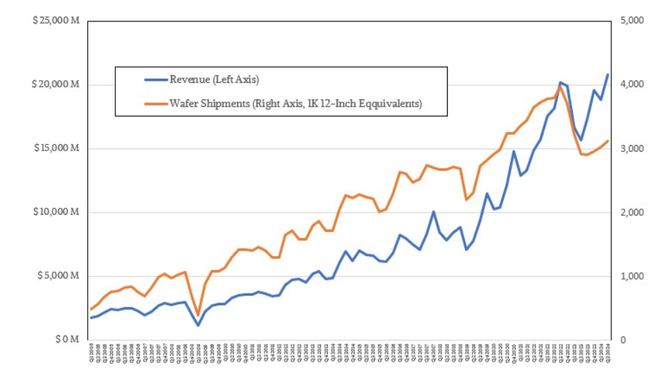

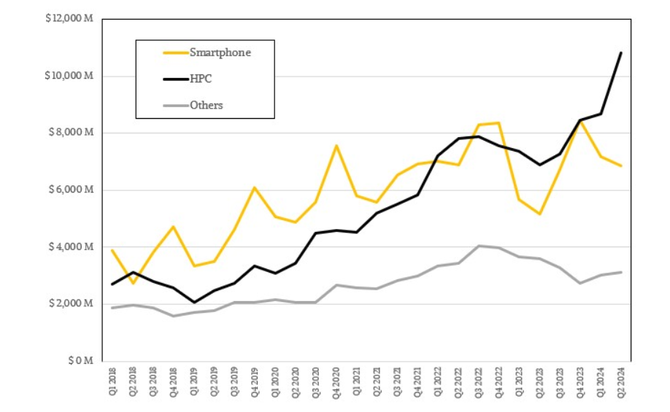

智能手机业务一直是台积电成为全球领先代工制造商的重要组成部分,因此我们对这一业务非常重视。如果智能手机业务表现良好,那么台积电就可以进行必要的投资,创造能够制造更先进的数据中心和PC产品的平台,台积电在财务报告中称之为“HPC”。(请注意,这与我们在The Next Platform上所说的HPC的严格定义不同,后者专指高性能计算和建模。)

2023年,智能手机和PC业务一直处于低迷状态,这给台积电的产能规划带来了挑战,同时也对其利润产生了压力。在第二季度,台积电的智能手机业务同比增长32.8%,达到68.7亿美元,但环比下降了4.2%。在同一时期,按照台积电的定义,高性能计算(HPC)业务收入达到了108.3亿美元,比2023年第二季度增长了57%,环比增长了24.7%。这是HPC业务首次突破100亿美元的销售大关——但我们怀疑这不会是最后一次。

台积电没有透露其收入中有多少是由AI训练和推理芯片驱动的,但我们猜测至少占收入的9%,即约18.7亿美元,这意味着它约占HPC收入的17%。如果台积电提高价格,这些收入将会增长,而你可以预计芯片设计商/销售商会直接将这些成本转嫁给你。

鉴于2024年已经过去一半,台积电对剩余时间的预测更为清晰,因此它已经收紧了资本支出计划,将其调整至300亿至320亿美元之间,这位于之前预测的280亿至320亿美元区间的上限。

展望未来,台积电预计第三季度(截至9月)的营收将在224亿美元至232亿美元之间,而营业利润率将在42.5%至44.5%之间。

这些利润未能更高的原因在于,台积电需要投资于其N2 2纳米和A16 16埃工艺,这些工艺将用于本十年末的未来产品。N2工艺的设备性能和产量符合预期或有时超出预期,预计将于2025年开始量产,并且与采用N3工艺刻蚀的设备相比,在相同数量的晶体管下,其性能将提升10%至15%,或者在相同速度下,其功耗将降低25%至30%。此外,还有一个名为N2P的变体将用于高性能计算和智能手机芯片,我们以前可能称之为N1.8。N2P在相同性能下提供5%的性能提升或5%至10%的功耗降低,相较于N2。

A16工艺具有一项名为Super Power Rail(SPR)的新功能,这是一种类似于Intel为其20A、18A和14A工艺创建的背面芯片供电系统的技术。A16将提供比N2P高8%至10%的速度,或在相同速度下降低15%至20%的功耗。A16工艺的量产预计将从2026年下半年开始。

在封装方面,台积电从2023年到2024年将CoWoS中介层封装产量增加了一倍多,到今年年底时可能会再次翻倍。展望未来到2026年,台积电表示将至少再次翻倍其CoWoS产能。

现在,如果我们能够将12层堆叠的HBM3E和HBM4内存的容量提高到原来的四倍,我们或许可以解决各种处理器和加速器的供应问题。

参考链接:https://www.nextplatform.com/2024/07/18/tsmc-seeks-to-make-itself-more-indispensable-than-it-already-is/