大家都知道,公司(特别是超大规模基础设施运营商和云服务商,但如今越来越多的普通公司也开始向生成式AI积极展开怀抱)正在AI加速器和相关芯片上投入巨额资金,旨在建立起属于自己的AI训练与推理集群。

但要说其间到底烧掉了多少真金白银,恐怕没有多少人说得清楚。各种媒体上的相关数字满天飞,但由于我们很难划清AI芯片与其他计算系统间各类组件的界线,特别是无法断言服务器被制造并销售出去之后到底会被用作何途,所以AI市场的整体规模也总是隔着一层神秘的面纱。举例来说,我们到底该如何判断一台装满GPU的设备到底运行着多少AI负载或者高性能计算类应用?

去年12月,我们曾经深入研究过IDC发布的生成式AI支出预测。这份预测报告非常有趣,因为其中将生成式AI工作负载同其他类型的AI应用区分开来,并讨论了构建生成式AI系统的硬件、软件与服务支出。此外,我们还参考了AMD公司CEO苏姿丰在2022年和2023年针对各类数据中心AI加速器(包括GPU及所有其他芯片)提出的初始与修订后的目标市场总规模。

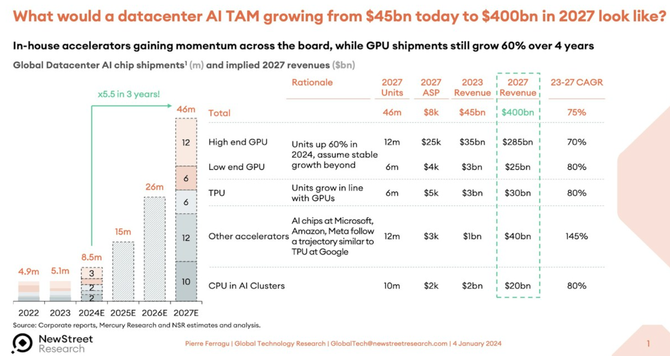

可能很多朋友已经不太记得,苏姿丰表示数据中心AI加速器的总目标市场在2023年内约为300亿美元,并将以约50%的复合年增长率到2027年底膨胀至1500亿美元以上。但一年之后,随着生成式AI热潮的兴起,以及去年12月发布的“Antares”Instinct MI300系列GPU,苏姿丰称AMD预计数据中心AI加速器的市场规模在2023年内就将达到450亿美元。随后的复合年增长率则将超过70%,意味着到2027年全球市场总规模将达到4000多亿美元。

而这还仅仅只是加速器,不包括服务器、交换机、存储和软件支出。

来自New Street Research的Pierre Ferragu团队在科技领域一直拥有出色表现,也曾尝试对这块价值4000亿美元的数据中心加速器蛋糕进行过细分,并在推特上发布了以下预测:

这仍然是个极为庞大的数字,即预计到预期结果间,AI服务器、存储和交换机的总目标市场销售额将达到1万亿美元左右。

让我们回到现实。2024年伊始,我们从富国银行股票研究公司董事总经理兼技术分析师Aaron Rakers那里获得了GPU销售预测结果,并将其整理成了电子表格。这套预测模型涵盖了从2015年到2022年数据中心领域的GPU销售金额,对2023年做出了预测(当时2023年尚未结束)并一路展望至2027年。富国银行的模型同样做出了预订,只是比AMD要提前几个月,后者表示2024年的GPU销售收入将达到40亿美元(我们则认为应该会达到50亿美元)。

无论如何,富国银行的模型显示2023年的GPU销售额为373亿美元,全年出货量为549万张。不仅仅是高端GPU,包括所有类型的GPU在内,其总出货量几乎翻了一番。GPU收入则增长至3.7倍。预计2024年数据中心GPU出货量将为685万张,增长24.9%;收入则为487亿美元,增长28%。2027年预计GPU出货是为1351万张,推动数据中心GPU销售额来到953亿美元。按照该模型,英伟达在2023年的市场收入份额高达98%,到2027年则将下降至87%。

这就是我们目前掌握的情况。Gartner和IDC最近也都发布了一些关于AI半导体销售的统计数据和预测,值得大家认真分析。我们也据此尝试着估算出AI芯片的当前情况以及未来几年的走势。这些企业的公开报告一直不愿披露更多真实数据(毕竟这是他们的生计来源),但在字里行间内已经足够提供一些值得我们利用的有价值内容。

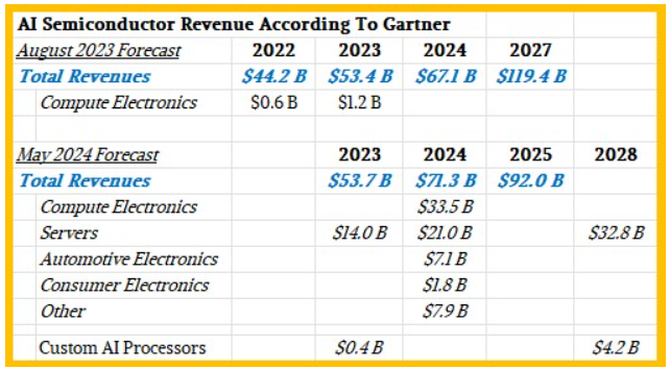

让我们先从Gartner开始。大约一年之前,Gartner曾经发布一份关于2022年AI半导体销售情况的市场研究报告,并预测了2023年及2027年的销售情况。几周前,Gartner又发布了一份修订之后的预测报告,对2023年进行了重新归纳,同时就2024年及2028年销售做出展望。第二报告的市场研究部分同样包含一些统计数据,我们将其添加到下表当中:

我们假设计算电子产品包括个人电脑和智能手机,但构建这套模型的Gartner副总裁兼分析师Alan Priestly也强调,到2026年所有在售的PC芯片都将属于AI PC芯片,因为届时一切笔记本电脑和台式机CPU都将包含某种神经网络处理器。

这里我们主要关注用于加速服务器的AI芯片,这部分芯片收入(假设不包括附带的HBM、GDDR或者DDR内存的价值)在2023年内为140亿美元,到2024年预计将增长50%来到210亿美元。但估计2024年至2028年期间服务器AI加速器的复合年增长率仅为12%左右,因此最终销售额将达到328亿美元。Priestly指出,定制AI加速器(如TPU以及亚马逊云科技打造的Trainium和Inferentia芯片,这里仅举两例)在2023年仅实现了4亿美元收入,到2028年的收入也只会达到42亿美元。

如果AI芯片占计算引擎总价值的一半,而计算引擎又占系统总成本的一半,那么这些相对较小的数字加起来同样有望给数据中心AI系统带来相当可观的收入。当然,这同样取决于Gartner在哪里划线,包括屏幕前的各位如何设定这条类别边界。

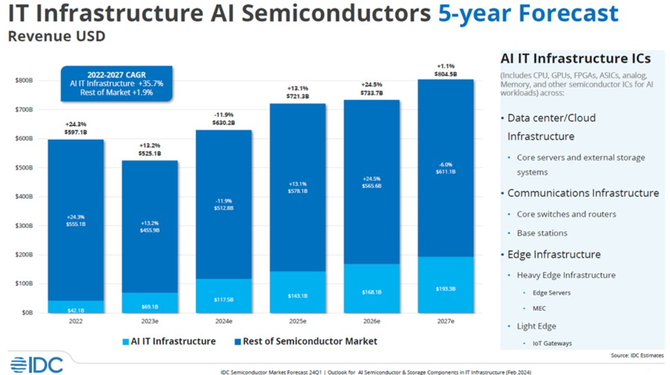

现在,让我们再来看IDC发布的AI半导体与AI服务器市场预测。该公司几周之前亮出了下面这张有趣的图表:

在这份图表中,IDC汇总了数据中心及边缘环境下使用的CPU、GPU、FPGA、定制ASIC、模拟设备、内存以及其他芯片的全部收入。之后IDC又提取了计算、存储、交换机及其他设备的收入,因为这些设备也是AI训练及推理系统中的组成部分。请注意,这些构成的并非全体系统的价值,而是系统中所有芯片的价值,所以并不包含机箱、电源、冷却、主板、转接卡、机架、系统软件等要素。如大家所见,这份图表包含2022年的实际数据,并对2023年至2027年的结果做出了估计。

这张图表信息密度确实有点大,所以待我们慢慢为您解读。在IDC的分析当中,半导体市场中AI部分将从2022年的421亿美元增长至2023年的691亿美元,意味着2022年到2023年之间的增长率为64.1%。至于今年,IDC认为AI芯片收入(不仅涵盖XPU的销售数字,还包括数据中心和边缘AI系统中的所有芯片收入)将增长70%,来到1175亿美元。如果计算2022年到2027年之间的数字,IDC估计数据中心及AI系统内AI芯片总收入将保持28.9%的复合年增长率,最终在2027年来到1933亿美元大关。

这份图表来自今年5月底发布的博文,内容则基于2月的一份报告。所以在分析其内容时,应当考虑到这部分时间差。

在这篇帖子中,IDC还添加了一系列服务器收入数据,并将AI服务器与用作其他工作负载的服务器区分开来。我们将原始IDC服务器数字整理成了电子表格,希望根据IDC公布的真实数据算出2023年10月的AI服务器支出。

IDC估计,2023年全球服务器销售数量将下降19.4%,来到略低于1200万台。但由于AI服务器的平均售价非常高(根据我们最乐观的猜测,其价格可能相当于支持常规基础设施应用类通用服务器的45倍到55倍),因此AI服务器的收入(基于我们去年对2022年AI服务器收入的98亿美元估算结果)增长至3.2倍,达到313亿美元,占市场份额的23%。IDC预计,到2027年AI服务器的销售额将达到491亿美元。IDC并未透露其对2027年服务器收入的最新预测,但认为截至2023年底这个数字应该是1891.4亿美元。

顺带一提,根据IDC对于服务器市场的划分方式,使用CPU上原生矩阵或向量引擎实现AI负载执行的设备不被划入加速器类别,因此在我们的语境下并不属于“AI服务器”。

总而言之,我们认为目前各方对2027年AI服务器收入的预期太低,或者说对2027年整体服务器收入的预期太高。我们仍坚持相信,到2027年具备某种加速功能的AI服务器将在总收入中占据接近半数,且届时数据中心将迎来大量加速设备与生成式AI工作负载。

参考链接:https://www.nextplatform.com/2024/07/15/ongoing-saga-how-much-money-will-be-spent-on-ai-chips/